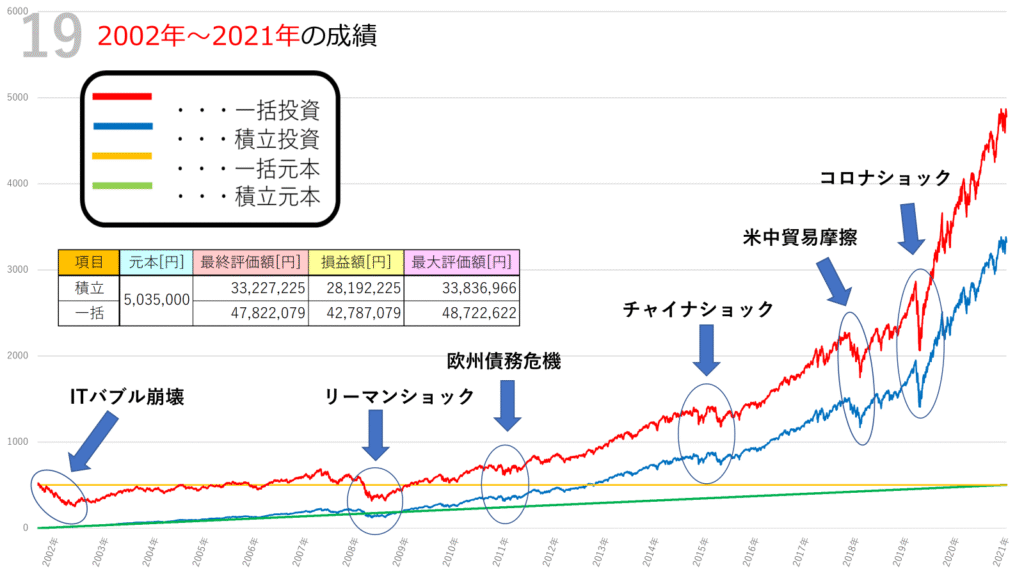

投資を始めると誰もが一度は考えるのが「一括投資」と「積立投資」のどちらが有利か、というテーマです。今回はNASDAQ100に対して、2002年から2021年の20年間にわたり「一括投資」と「毎日1000円の積立投資」を行った場合のシミュレーション結果をまとめました。実質コスト0.323%を考慮した、より現実的な数値に基づいた検証です。

シミュレーションの条件

- 積立投資:初期投資額0円からスタート。毎日1000円を20年間積み立て。総額は約503万5千円。

- 一括投資:開始時に約503万5千円をまとめて投資。その後は追加投資なし。

- 共通条件:実質コスト0.323%を年率で考慮。NASDAQ100の実際の値動きを用いたシミュレーション。

2002年~2021年のチャートを読み解く

20年間のチャートを見ると、投資家を大きく揺さぶった数々のイベントが浮かび上がります。

- 2002年頃:ITバブル崩壊の余波

2000年に崩壊したITバブルの影響がまだ残り、株価は大きく下落基調でした。一括投資をした人は長い低迷に苦しむことになりますが、積立投資では低い株価で買い続けられるメリットが発揮されました。 - 2008年:リーマンショック

世界金融危機によりNASDAQ100は急落。短期間で大きな含み損を抱えます。しかし、その後の急速な回復によって、一括投資も積立投資も長期的にはプラスへ転じていきました。積立投資は暴落局面で安値買いを進められた点が強みでした。 - 2011年:欧州債務危機

株価が再び不安定化。大きな下落と回復を繰り返しました。この期間も積立投資はコツコツ買い下がることで取得単価を抑える効果が出ています。 - 2015年:チャイナショック

中国経済の減速懸念で株価が乱高下。ただし、下落は一時的で、長期的な右肩上がりの流れを止めるものではありませんでした。 - 2018年:米中貿易摩擦

米国と中国の対立により株価は再び急落。しかし、この局面も長期で見れば「安く仕込めるチャンス」となりました。 - 2020年:コ〇ナショック

世界経済が急停止し、NASDAQ100も暴落しましたが、その後の急激な回復は歴史的なもので、一括投資も積立投資も大きなリターンを得る結果となりました。

結果の比較

- 積立投資

- 元本:約503万円

- 最終評価額:約3,322万円

- 損益:約2,819万円

- 一括投資

- 元本:約503万円

- 最終評価額:約4,782万円

- 損益:約4,278万円

20年間で見ると、一括投資の方が圧倒的に大きなリターンを得られる結果となりました。しかし、暴落期には大きな含み損を抱えるリスクも高く、精神的に耐えられるかが大きなポイントです。

一方、積立投資はリターンでは劣るものの、暴落期でもコツコツと安値で買い増しでき、リスク分散の効果がしっかり働きました。「大きな下落でも積立を止めない」という覚悟さえあれば、長期的に十分なリターンを得られる堅実な方法です。

まとめ

2002年から2021年という20年間は、ITバブル崩壊、リーマンショック、欧州債務危機、米中貿易摩擦、そしてコ〇ナショックと、歴史的な危機が何度も訪れた激動の時代でした。その中でもNASDAQ100は最終的に力強く成長し続け、投資家に大きな利益をもたらしています。

- 一括投資:リスクは高いが、長期的には最大のリターンを狙える。

- 積立投資:リスクを抑えつつ、安定して資産を増やす。

どちらが正解というわけではなく、自分のリスク許容度や投資スタイルに応じて選ぶことが大切です。

コメント