投資を始める際、多くの人が悩むのが「積立投資」と「一括投資」のどちらを選ぶべきか、という点です。特に成長性の高いNASDAQ100は、長期投資の対象として注目を集めています。本記事では、20年間にわたるシミュレーションの結果(実質コスト0.323%を考慮)をもとに、「最大評価額」に焦点を当てて解説していきます。

データを見ることで、投資が生み出すスケール感、そして積立と一括の違いを実感いただけるでしょう。

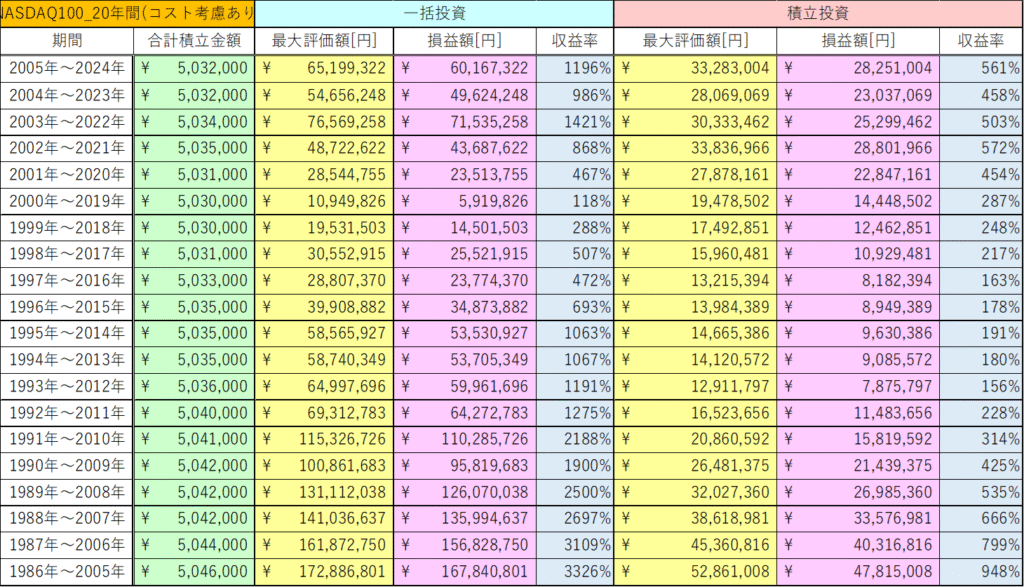

シミュレーションの前提条件

- 対象指数:NASDAQ100

- 投資額:

- 積立投資 → 初期投資0円から毎日1,000円を20年間積立(合計約503万円)

- 一括投資 → 503万円を一度に投資、追加積立なし - 期間:任意の20年間(例:1986年~2005年、2005年~2024年など)

- 実質コスト:年率0.323%を考慮

- 比較指標:

- 最終評価額

- 損益額

- 最大評価額(途中でどこまで資産が伸びたか)

この「最大評価額」という視点が、今回の分析のポイントです。最終的な評価額だけでは見えない「ピーク時のインパクト」を知ることで、投資の夢と現実がよりクリアになります。

シミュレーション結果から見える世界

シミュレーション結果は以下になります

一括投資の最大評価額

過去のシミュレーションを見ると、一括投資は圧倒的な爆発力を発揮しています。

例えば、1986年~2005年の20年間では、503万円の一括投資が最大で1億7,288万円(約3326%)に到達しました。

一方、直近の2005年~2024年でも、最大評価額は6,519万円(1196%)。投資タイミングによる差はあるものの、20年間で資産が10倍以上に成長する可能性を秘めているのが一括投資の魅力です。

積立投資の最大評価額

積立投資は一括ほどのインパクトはないものの、堅実さが際立ちます。

同じく1986年~2005年の20年間では、積立総額503万円が4,781万円(948%)に。

直近の2005年~2024年では、3,328万円(561%)。毎日コツコツ投資するだけで元本の5倍以上になるわけです。リスクを分散しながらも、しっかりと資産を増やす力を示しています。

最大評価額が教えてくれること

「最大評価額」は投資のピーク時を表す数字です。特にNASDAQ100のようなハイテク中心の指数は、ボラティリティ(価格変動)が大きく、短期間で資産が急成長することがあります。

- 一括投資の特徴

- 上昇相場を捉えたときの爆発力は圧倒的

- 逆に、下落相場の直前に投資すると長期間含み損を抱えるリスクもある - 積立投資の特徴

- 高値掴みを避け、時間を分散して投資できる

- 最大評価額は一括に劣るが、安定的に成長を享受できる

最大評価額を知ることで、投資の「夢」と「リスク」をより実感できるはずです。

投資初心者が学ぶべきポイント

- 投資額が同じでも結果は大きく変わる

一括か積立かで、最終的な資産規模もピークの資産規模も大きく違ってきます。 - 夢を見るなら一括、安定を求めるなら積立

一括投資は「億り人」になる夢を見せてくれますが、同時に下落リスクも背負います。

積立投資は派手さはないものの、長期的に堅実に資産を増やしたい人に向いています。 - コストの影響は確実にある

シミュレーションでは年率0.323%を考慮しました。小さな数字に見えても、20年積み重なると数百万円の差になることも。低コストの商品を選ぶ重要性を忘れてはいけません。

まとめ ― 自分のスタイルに合わせた選択を

今回のシミュレーションからわかるのは、「一括投資は夢のある爆発力、積立投資は安定成長」という構図です。どちらが正解というわけではなく、自分のリスク許容度と投資スタイルに合わせて選ぶことが大切です。

- 多少のリスクを取ってでも大きなリターンを狙いたい → 一括投資

- コツコツ安心して積み立てたい → 積立投資

投資の最大評価額は「過去にこれほどの成果があった」という事実を示してくれます。これを学びに、あなたの投資判断に役立ててみてください。

👉 このブログでは今後も、NASDAQ100やS&P500を中心に投資シミュレーションを紹介していきます。ぜひ他の記事もチェックして、長期投資の可能性を掴んでください。

コメント