「外国株式は為替の影響を受ける」

「為替リスクって実際にどれくらいのリスクがあるの?」

多くの人が良く聞くけど、ちゃんと理解していない観点だと思います。

実際にどれほど利益に差が出るのかをしっかりと確認して皆さんの資産を守りましょう。

シミュレーション条件

積立投資

- 初期投資:0円

- レバレッジ:3倍

- 毎日1,000円を20年間積立

- 元本:約520万円

- コスト:年率0%

- 為替:円建てとドル建ての2パターン

一括投資

- 約520万円を初日に一括投資

- その他条件は積立投資と同じ

注意

本シミュレーションは、完全自作のため実際の結果とは異なる場合があります。

シミュレーション結果

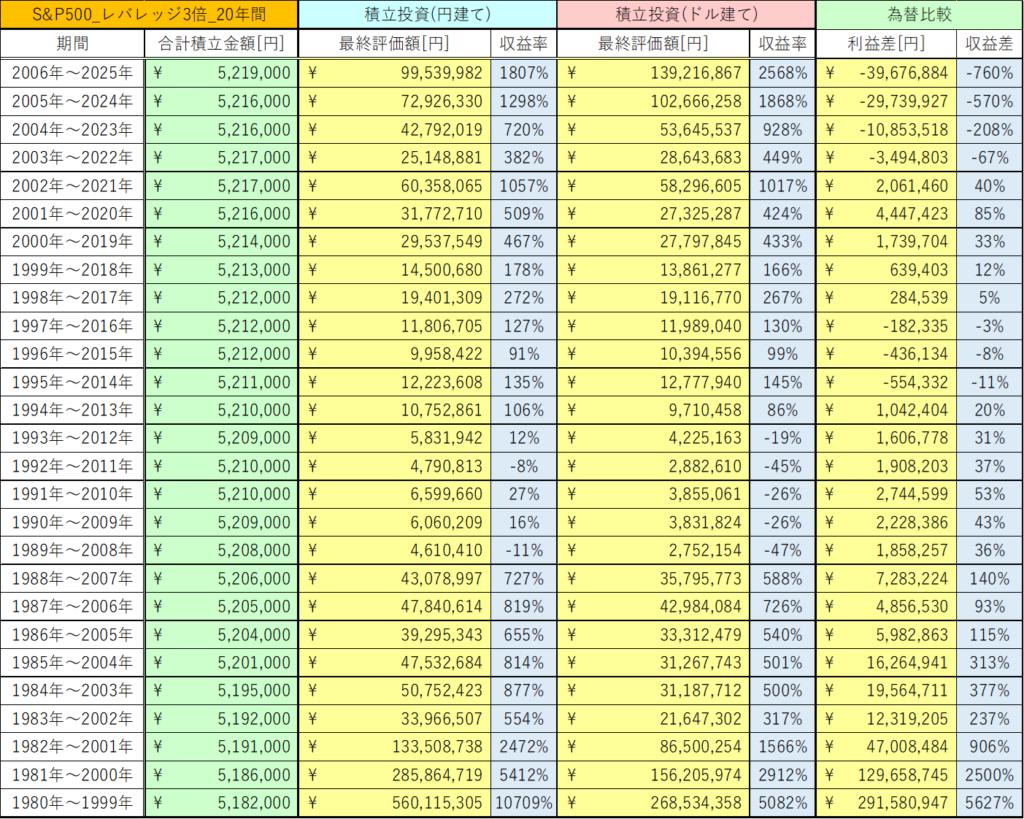

積立投資

積立投資のシミュレーション結果は以下になります。

積立投資における為替リスク有無の差はこの通りになりました。

- 利益差:-39,676,884円~291,580,947円

- 平均の利益差:17,412,699円

- 利益差の中央値:1,908,203円

- 収益差:-760%~5627%

- 平均の収益差:336.1%

- 収益差の中央値:36.6%

20年間の積立投資では、最大で約4,000万円も損をしていることが分かります。

逆に最大で約2.9億円も得をしています。

このように数字で確認すると、とてもインパクトのある大きな差があることが分かりますね。

これらの結果から為替リスクの大きさを理解してもらえたかと思います。

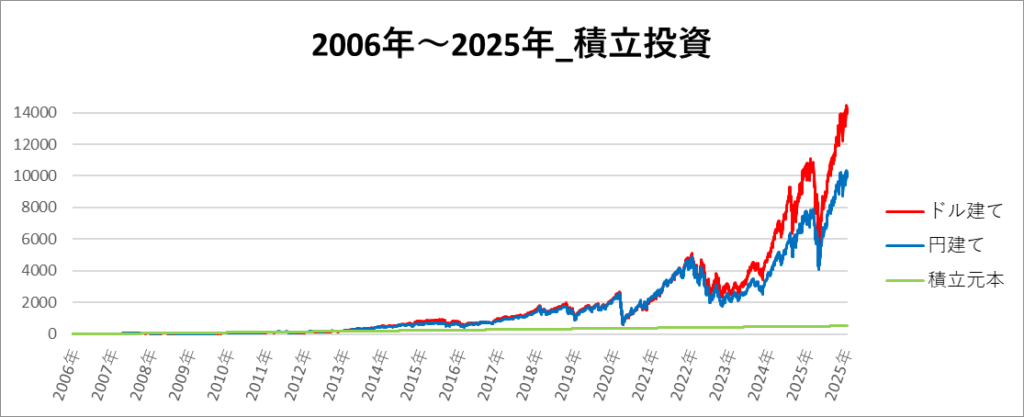

ドル建てが強いチャート

円建てよりもドル建ての方が約4,000万円もプラスリターンになっているときのチャートを確認してみましょう。

画像は「2006年~2025年」の期間におけるドル建てと円建てのS&P500の3倍レバレッジのチャートになります。

このチャートは、2023年ごろからドル建てと円建てのリターンの差が開き、ドル建ての方が高いリターンになっています。

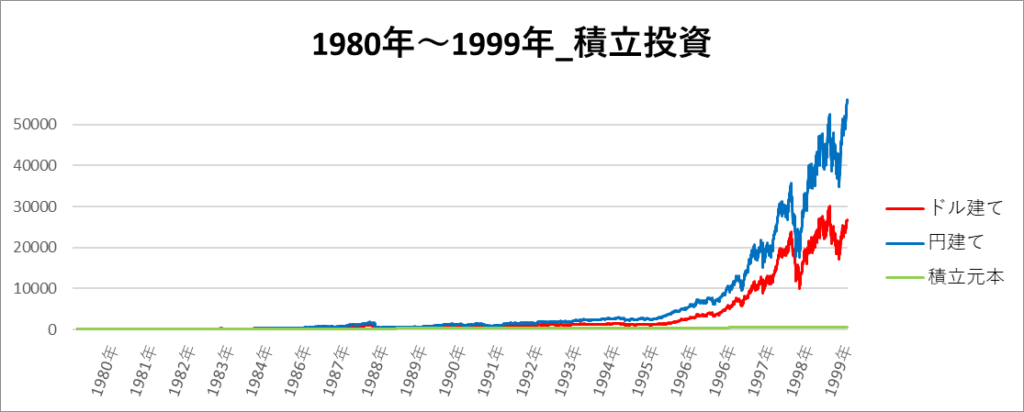

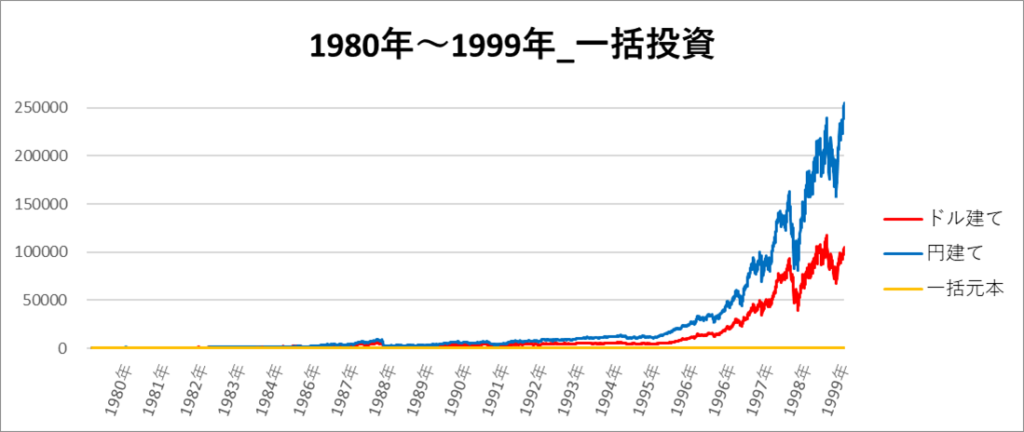

円建てが強いチャート

ドル建てよりも円建ての方が約2.9億円もプラスリターンになっているときのチャートを確認してみましょう。

画像は「1980年~1999年」の期間におけるドル建てと円建てのS&P500の3倍レバレッジのチャートになります。

このチャートは、1993年ごろから円建てとドル建てのリターンの差が開き、最終的に円建ての方が高リターンになっています。

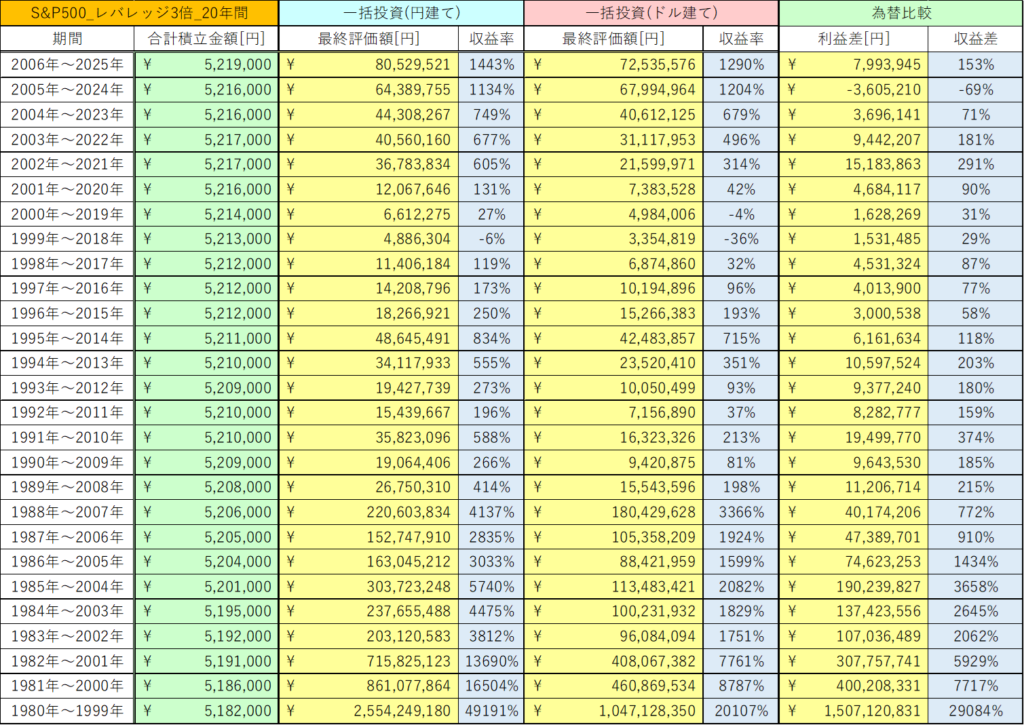

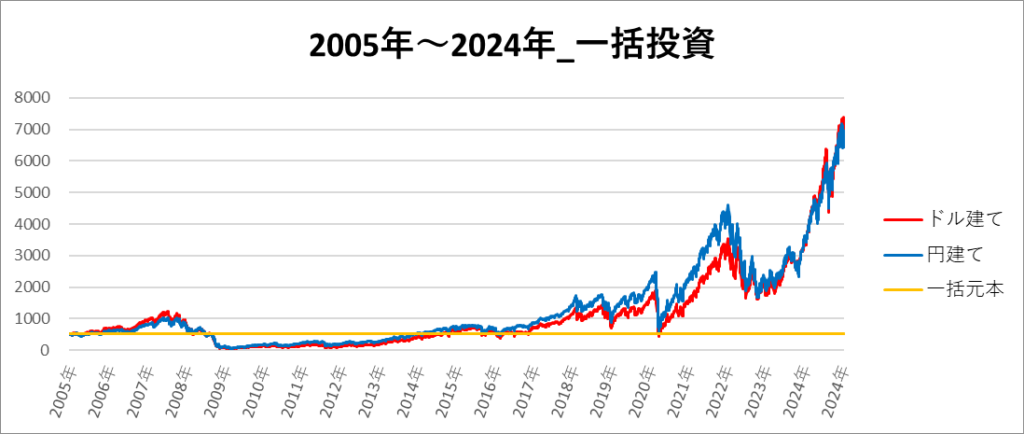

一括投資

一括投資のシミュレーション結果は以下になります。

一括投資における為替リスク有無の差はこの通りになりました。

- 利益差:-3,605,210円~1,507,120,831円

- 平均の利益差:108,846,063円

- 利益差の中央値:9,643,530円

- 収益差:-69%~29084%

- 平均の収益差:2097.9%

- 収益差の中央値:185.1%

20年間の一括投資では、最大で約360万円も損をしていることが分かります。

逆に最大で約15億円も得をしています。

一括投資は積立投資よりも為替リスクの影響が大きいことが分かりますね。

そして、円建てにするかドル建てにするかの50%の確率で約15億円を得られるかどうかが決まってしまいます。

そのため、為替リスクを考えて投資した方がいいということが分かっていただけたと思います。

ドル建てが強いチャート

円建てよりもドル建ての方が約360万円もプラスリターンになっているときのチャートを確認してみましょう。

画像は「2005年~2024年」の期間におけるドル建てと円建てのS&P500の3倍レバレッジのチャートになります。

この期間は、2016年から2022年に間では円建ての方がリターンが高くなっていますが、最終的にはドル建ての方がリターンが高くなっています。

円建てが強いチャート

ドル建てよりも円建ての方が約15億円もプラスリターンになっているときのチャートを確認してみましょう。

画像は「1980年~1999年」の期間におけるドル建てと円建てのS&P500の3倍レバレッジのチャートになります。

このチャートは、1993年ごろから円建てとドル建てのリターンの差が開き、最終的に円建ての方が約15億円も利益が多くなっています。

まとめ

今回は、S&P500 3倍レバレッジの20年間の積立投資と一括投資における為替の影響を検証しました。

シミュレーション結果より、最大で積立投資は約2.9億円、一括投資は約15億円も利益に差が生じていることが分かりました。

これらの結果から為替リスクは無視できないほど大きなリスクであるという意識をしていただけたかと思います。

しかし、円建てとドル建ては、今後どっちの方が高いリターンを得られるかどうかは、「誰にも分からない」ということをしっかりと理解した上で投資をしてください。

コメント